Rifiuti di origine agricola

Tipologie e attribuzione del codice CER

di Nicola Giovanni Grillo

Come ogni attività umana, l’agricoltura genera dei rifiuti che devono essere “gestiti”.

Nello svolgimento dell’attività agricola vengono prodotte, essenzialmente, due tipologie di rifiuti: quelli cosiddetti “domestici” e quelli che derivano dalle attività agricole vere e proprie. Le stesse attrezzature, le macchine, i prodotti a supporto della pratica agricola, al termine del loro utilizzo, diventano a loro volta dei rifiuti da smaltire.

La gestione dei rifiuti complessivamente prodotti costituisce un peso sul bilancio economico ed ambientale dell’azienda agricola. Peso che può essere alleviato se tale gestione avviene nel modo più corretto, ossia sapendo quali sono le esatte tipologie di rifiuti prodotti, catalogarle secondo il CER (Catalogo Europeo dei Rifiuti) e avviandole al metodo di smaltimento/trattamento più adeguato.

Chi è e cosa fa l’imprenditore agricolo

È imprenditore agricolo chi esercita una o più delle seguenti attività:

– coltivazione del fondo;

– selvicoltura;

– allevamento di animali;

– attività connesse.

Si intendono “connesse” le attività, esercitate dal medesimo imprenditore agricolo, dirette alla manipolazione, conservazione, trasformazione, commercializzazione e valorizzazione aventi ad oggetto:

– prodotti ottenuti prevalentemente dalla coltivazione del fondo o del bosco o dall’allevamento di animali;

– fornitura di beni o servizi mediante l’utilizzazione prevalente di attrezzature o risorse dell’azienda normalmente impiegate nell’attività agricola esercitata, ivi comprese le attività di valorizzazione del territorio e del patrimonio rurale e forestale, ovvero di ricezione ed ospitalità.

Esempi di attività connesse possono essere la produzione e vendita diretta di olio, vino, miele, funghi, formaggi, etc.

Distinzione fra attività agricole “essenziali” e attività agricole per “connessione”

Si può avere attività agricola essenziale anche prescindendo dalle attività di cura e sviluppo di un ciclo biologico o di una sua fase necessaria (animale o vegetale), direttamente legate al fondo, al bosco, alle acque dolci, salmastre o marine. Ciò significa che la cura e lo sviluppo del ciclo biologico o di una sua fase necessaria (animale o vegetale), che è l’essenza della attività agricola, può essere sganciato dallo sfruttamento del fondo, bosco o dalle acque. Rientrano quindi fra le attività agricole essenziali anche l’orticoltura, la floricoltura, l’allevamento di animali in batteria, l’allevamento di cavalli o animali da pelliccia, l’attività cinotecnica, l’acquacoltura. Il termine bestiame del vecchio art. 2135, che è direttamente legato alla terra, è stato sostituito con il concetto di animali, molto più flessibile e non direttamente legato alla terra.

Il nuovo art. 2135 (terzo comma) amplia la categoria di attività agricole per connessione includendovi attività che hanno carattere commerciale oggettivo e che quindi dovrebbero essere attività commerciali ex art. 2195. Tali attività sono:

– le attività esercitate dallo stesso imprenditore agricolo, volte alla manipolazione, conservazione, trasformazione, commercializzazione e valorizzazione di prodotti ottenuti prevalentemente da un’attività agricola essenziale;

– le attività dirette alla fornitura di beni o servizi mediante l’utilizzazione prevalente di attrezzature o risorse dell’azienda normalmente impiegate nell’attività agricola esercitata comprese le attività di valorizzazione del territorio e del patrimonio rurale e forestale e l’agriturismo.

Al fine della identificazione di attività agricole per connessione è quindi necessaria la contemporanea presenza di due condizioni o requisiti:

– chi esercita attività agricola per connessione deve già essere imprenditore agricolo, ossia svolgere una delle tre attività essenziali (è imprenditore commerciale chi produce vino con uva altrui);

– l’attività per connessione deve essere coerente con l’attività essenziale (produzione vino sulla base dell’uva proveniente dal proprio fondo e non produzione di vino se si è allevatori di mucche).

L’art. 9 del D.Lgs. n° 173/98, ha definito come “imprenditori agricoli, ai sensi dell’articolo 2135 del codice civile, anche coloro che esercitano attività di allevamento di equini di qualsiasi razza, in connessione con l’azienda agricola”.

Imprenditore Agricolo Professionale

Il D. Lgs. n° 99/2004 ha introdotto la figura innovativa di Imprenditore Agricolo Professionale (IAP), estendendo tale qualifica anche alle società (vedi box).

Rifiuti e/o sottoprodotti derivanti da attività di produzione vegetale e da allevamento

Sono distinti in:

Vegetali: sottoprodotti delle colture (es. paglie dei cereali, potature, altri residui colturali);

Metallo: reti di contenimento, fili utilizzati nel sostegno degli impianti arborei, altri materiali metallici. Tutti i metalli indicati in questa voce si intendono non contaminati da sostanze pericolose;

Plastica: materiali utilizzati nella pacciamatura, nella forzatura delle colture, in certe componenti degli impianti di irrigazione, nell’imballaggio delle foraggiere affienate;

Rifiuti di prodotti fitosanitari: per prodotti fitosanitari si intendono le sostanze attive ed i preparati contenenti una o più sostanze attive, presentati nella forma in cui sono forniti all’utilizzatore e destinati a:

a) proteggere i vegetali o i prodotti vegetali da tutti gli organismi nocivi alle piante ed ai prodotti vegetali o a prevenirne l’azione;

b) favorire o regolare i processi vitali dei vegetali, con esclusione dei fertilizzanti;

c) conservare i prodotti vegetali, con esclusione dei conservanti disciplinati da particolari disposizioni;

d) eliminare le piante indesiderate;

e) eliminare parti di vegetali, frenare o evitare un loro indesiderato accrescimento.

I prodotti fitosanitari sono classificati in:

– molto tossici, tossici e nocivi definiti in base all’effettiva tossicità acuta del preparato, espressa in valore DL50 (mg di preparato per kg di peso corporeo) ottenuta su ratti mediante somministrazione per via orale o su ratti e conigli per via cutanea, oppure in valore CL50 (mg di preparato per litro di aria) ottenuto su ratti mediante una prova di inalazione della durata di quattro ore;

– altro: ossia prodotti fitosanitari non rientranti nelle categorie citate.

Per rifiuto di prodotto fitosanitario si intendono tutti i prodotti fitosanitari di cui l’agricoltore si disfa, perché non più necessari o perché scaduti. Sono considerati rifiuti anche gli imballaggi entrati in contatto con tali sostanze, in quanto destinati alle stesse modalità di smaltimento. Questi devono pertanto essere conteggiati ai fini della quantificazione del rifiuto stesso.

Rifiuti derivanti dalle attività di lavorazione dei vegetali prodotti nell’attività primaria

Vengono esplicitate solo quelle sostanze il cui trattamento è soggetto a normativa e/o prodotte in quantità considerevole in attività economiche comprese nella NACE A (nota1), quali molitura olive e vinificazione).

Molitura olive: la molitura può avvenire secondo diverse tecniche il cui scopo finale è quello di separare la fase oleosa dal resto della polpa e dal nocciolo. Per fare questo negli impianti tradizionali si aggiunge acqua all’impasto ottenuto dalla frantumazione delle olive, ottenendo come residui, alla fine del processo, acque di vegetazione e sanse asciutte. In alternativa, in impianti nuovi le olive vengono lavorate senza l’aggiunta di acqua e quindi il residuo è costituito dalle sole sanse umide;

Lavorazione uve: sono compresi i residui della lavorazione quali le vinacce ottenute a seguito della spremitura e della fermentazione;

Altro: sono compresi tutti i residui di produzioni e/o lavorazioni delle deiezioni (“concimi naturali di origine animale”) e dei sottoprodotti della lavorazione del latte (es. siero de latte).

I rifiuti speciali (non pericolosi) più ricorrenti, che costituiscono la parte prevalente dei rifiuti prodotti dall’azienda agricola, sono:

– materie plastiche (nylon pacciamatura, tubi PVC irrigazione, manichette, teloni serre…);

– imballaggi di carta, cartone, plastica, legno e metallo (sacchi sementi/concimi/mangimi, cassette frutta, contenitori florovivaismo…);

– oli vegetali esausti;

– fanghi di sedimentazione e effluenti di allevamento non impiegati ai fini agronomici;

– pneumatici usati;

– contenitori di fitofarmaci bonificati;

– veicoli e macchine da rottamare;

– scarti vegetali in genere, sempre che non siano destinati al reimpiego nelle normali pratiche agricole.

I rifiuti speciali pericolosi più frequentemente prodotti dalle imprese agricole sono:

– oli esauriti da motori, freni, trasmissioni idrauliche;

– batterie esauste;

– fitofarmaci non più utilizzabili;

– contenitori di fitofarmaci non bonificati;

– farmaci ad uso zootecnico scaduti o inutilizzabili.

I rifiuti domestici provenienti da locali e luoghi adibiti ad uso di civile abitazione sono classificati come rifiuti solidi urbani e possono essere smaltiti negli appositi cassonetti (anche quelli per le raccolte differenziate). Alcuni Comuni, inoltre, hanno istituito “isole ecologiche” per la raccolta di particolari tipologie (esempio: vecchi elettrodomestici, materiali ingombranti…).

Alcuni rifiuti non pericolosi provenienti dall’attività agricola possono essere dal comune “assimilati” per qualità e quantità a quelli urbani, attraverso un apposito regolamento. Questi possono essere smaltiti in cassonetti o, laddove esistono, nelle “isole ecologiche” istituite per la raccolta di particolari tipologie (esempio: parti di veicoli fuori uso, materiali ingombranti, pneumatici non più utilizzati, contenitori vuoti di fitofarmaci…).

L’attribuzione del codice CER ai rifiuti agricoli

Il Catalogo Europeo dei Rifiuti è un elenco armonizzato di designazione e di codificazione dei rifiuti, soggetto a revisioni e aggiornamenti periodici sulla base delle nuove conoscenze legate all’attività di ricerca ed in particolare al progresso scientifico e tecnico.

Esso costituisce una nomenclatura di riferimento con una terminologia comune per tutta la Comunità Europea ed è finalizzato al miglioramento di tutte le attività connesse alla gestione dei rifiuti.

Si precisa, però, che la presenza di un determinato materiale nell’elenco non significa che tale materiale sia sempre un rifiuto. La classificazione del materiale come rifiuto si applica solo se il materiale risponde alla definizione seguente (art. 1, lettera a), della direttiva 75/442/CEE):

Rifiuto: qualsiasi sostanza od oggetto che rientra nelle categorie riportate e di cui il detentore si disfi o abbia deciso o abbia l’obbligo di disfarsi.

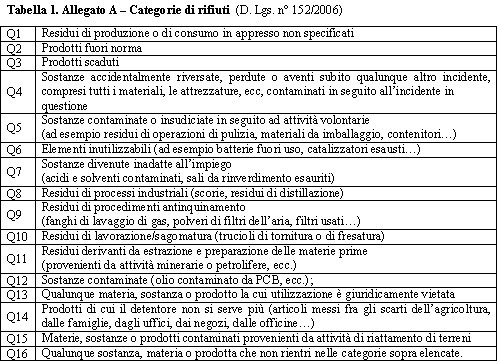

Nella stessa direttiva viene fornito un elenco delle categorie di rifiuti, contenuti all’interno dell’Allegato A, in Italia recepito con il D. Lgs. n° 152/2006 (Tabella 1).

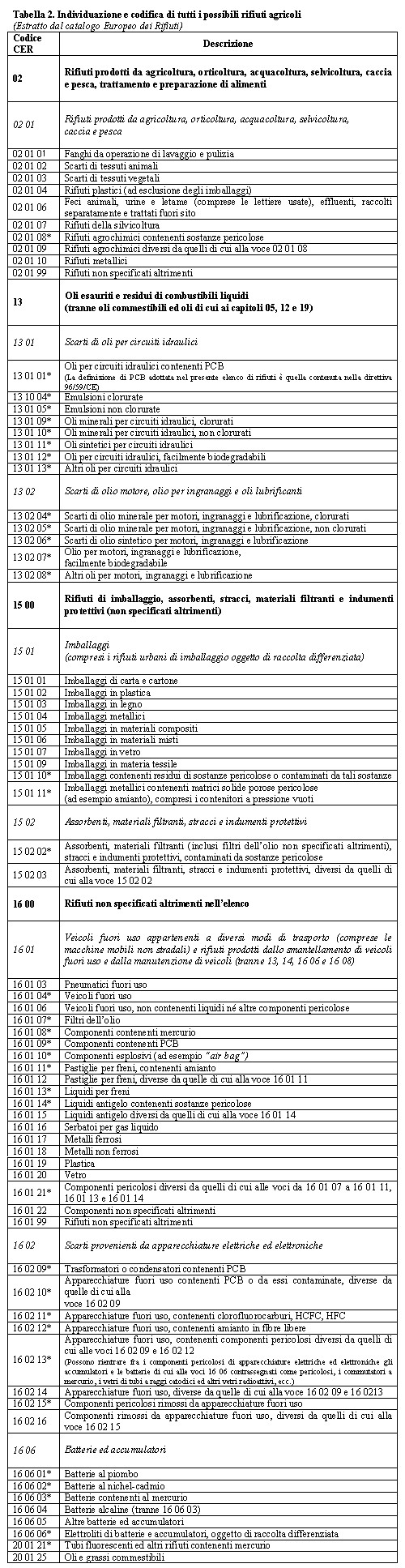

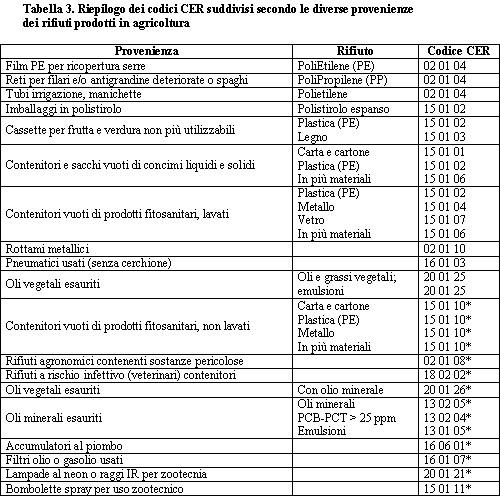

Nelle Tabelle 2 e 3 sono elencati rispettivamente tutti i possibili rifiuti agricoli con il corrispondente codice CER e la suddivisione in classi di provenienza degli stessi rifiuti.

Nota1:

La Classificazione statistica delle attività economiche nelle Comunità europee o codice NACE (dal francese Nomenclature statistique des activités économiques dans la Communauté européenne) è un sistema di classificazione generale utilizzato per sistematizzare ed uniformare le definizioni delle attività economico/industriali nei diversi Stati membri dell’Unione Europea.

______________

Circolare INPS n° 85 del 24.05.2004 – L’Imprenditore Agricolo Professionale (IAP)

Premessa

Con la pubblicazione nella G.U.R.I. del 22.04.2004 del D. Lgs. n° 99/2004, approvato dal Consiglio dei Ministri in attuazione della delega prevista dalla legge 07.03.2003, n° 38, si conclude l’iter del primo provvedimento di completamento dei principi-cardine della riforma agricola in coerenza con la politica agricola dell’Unione Europea e secondo l’indicazione contenuta all’art. 1, comma 2, lettera d), della citata Legge n° 38/2003: “favorire lo sviluppo della forma societaria nei settori dell’agricoltura, della pesca e dell’acquacoltura, anche attraverso la revisione dei requisiti previsti dall’articolo 12 della legge 9 maggio 1975, n° 153, come modificato dall’articolo 10 del D. Lgs. n° 228/2001, tenendo conto di quanto stabilito nel regolamento (CE) n° 1.257 del Consiglio del 17 maggio 1999”.

Al riguardo, come si evince dall’articolato delle norme contenute nel decreto legislativo in argomento, viene portato a completamento il riordino della disciplina fiscale e previdenziale dell’imprenditore agricolo singolo ed associato, secondo la riformulazione dell’art. 2135 c.c., attraverso ulteriori e sostanziali modifiche rispetto alle precedenti novità introdotte in materia dal D. Lgs. n° 228/2001, che, come è noto, sono state illustrate con Circolare 07.02.2002 n° 34.

Per quanto attiene ai riflessi a valenza previdenziale, il D. Lgs. n° 99/2004, all’articolo 1, 1° comma, ridefinisce il profilo dell’Imprenditore Agricolo a Titolo Principale (IATP) che assume la nuova figura di Imprenditore Agricolo Professionale (IAP) e al successivo comma 3 estende alla società agricola la nuova disciplina a condizioni meno restrittive rispetto alla precedente legislazione. Le ulteriori novità sono rappresentate da:

– art. 2, comma 1 e 2: ragione sociale;

– art. 2, comma 3: società di persone tra coltivatori diretti;

– art. 3: imprenditore giovanile;

– art. 5: nuova regolamentazione dell’attività agromeccanica.

Art. 1, comma 1 – Imprenditore Agricolo Professionale

In ossequio al punto d) della delega, al comma 1 dell’art. 1, viene definita normativamente la figura dello IAP: “Ai fini dell’applicazione della normativa statale, è Imprenditore Agricolo Professionale (IAP) colui il quale, in possesso di conoscenze e competenze professionali ai sensi dell’articolo 5 del regolamento CE n° 1.257/1999 del Consiglio, del 17 maggio 1999, dedichi alle attività agricole di cui all’articolo 2135 del codice civile, direttamente o in qualità di socio di società, almeno il cinquanta per cento del proprio tempo di lavoro complessivo o che ricavi dalle attività medesime almeno il cinquanta per cento del proprio reddito globale da lavoro”. L’ultimo capoverso del comma in esame, con riferimento ai parametri di tempo-lavoro e di reddito, precisa: “Per l’imprenditore che operi nelle zone svantaggiate di cui all’articolo 17 del citato regolamento CE n° 1.257/1999, i requisiti di cui al presente comma sono ridotti al venticinque per cento”.

Alla nuova categoria economica, come definita dalla norma, è riconducibile la disciplina della “normativa statale” intendendosi con essa l’applicazione delle diverse normative tributarie e previdenziali d’interesse, comprese quelle in cui una norma di legge faceva riferimento alla qualifica, di cui all’art. 12 della Legge n° 153/75 e successive modificazioni, che, come precisato al comma 5 del presente articolo, è abrogato. Pertanto, al pari di quanto previsto dall’abrogato art. 12 per lo IATP, la qualifica di IAP, quale disciplinata dal nuovo testo normativo, si riferisce e vale per tutti i casi in cui, per la normativa statale stessa, è rilevante a determinati fini, ivi compresi quelli di natura previdenziale.

2.1 Requisiti tempo-lavoro e reddito

La norma in commento fissa i nuovi parametri necessari per avvalorare la figura dello IAP che devono impegnarlo professionalmente, per le attività agricole di cui all’art. 2135 c.c., per un tempo-lavoro di almeno il 50%, nonché determinare il conseguimento di un ricavo reddituale complessivo, dall’esercizio delle citate attività, di almeno il 50% del proprio reddito globale di lavoro.

Tali parametri, precisa sempre la norma, sono ridotti al 25% per gli imprenditori che operano nelle zone svantaggiate.

Al riguardo si evidenzia che il legislatore ha tenuto conto, nella formulazione della nuova figura imprenditoriale, l’in-sieme delle disposizioni contenute nella normativa comunitaria che, come è noto, erano già applicabili ai fini dell’iscrivibilità al registro speciale delle imprese agricole (percentuale 50%) ma che, di converso, impedivano all’im-prenditore l’iscrizione alla gestione previdenziale, considerato che i parametri richiesti dovevano garantire una percentuale minima pari a due terzi di tempo-lavoro e reddito.

Per quanto riguarda, in particolare, l’accertamento del reddito, nel contesto del comma 1 in trattazione, viene introdotta una importante ed attesa precisazione circa il computo globale dello stesso, risolvendo nella fattispecie in via definitiva le incertezze che spesso avevano sollecitato il ricorso al contenzioso amministrativo e/o giudiziario da parte di soggetti ai quali era stata negata l’iscrizione alla gestione previdenziale.

Infatti, al secondo capoverso del comma 1 è sancito che: “le pensioni di ogni genere, gli assegni ad esse equiparati, le indennità e le somme percepite per l’espletamento di cariche pubbliche , ovvero in società, associazioni ed altri enti operanti nel settore agricolo, sono escluse dal computo del reddito globale da lavoro”.

Il principio, si ricorda, era stato valutato positivamente nell’ambito della gestione CD/CM (vedi punto 5 della Circolare n° 111/1998).

2.2 Imprenditori agricoli professionali operanti nelle zone svantaggiate

Ai fini della classificazione previdenziale ed assistenziale nei confronti dell’Imprenditore Agricolo Professionale, operante nelle zone svantaggiate, il legislatore ha previsto la riduzione al venticinque per cento dei requisiti di tempo-lavoro e di reddito. La novità è contenuta nel riferimento alla disciplina regolamentare del Consiglio n° 1.257/1999 che, all’art. 17, individua i principi applicativi che devono essere eseguiti per delineare le zone svantaggiate (Allegato n°1). A tale proposito si osserva che il riferimento al regolamento CE opera esclusivamente nell’ambito dell’accertamento dei requisiti che, come è precisato al successivo punto 3, è demandato alle Regioni, mentre rimane confermata la disciplina in merito alla classificazione della zona tariffaria delle aziende ai fini dell’imposizione contributiva (vedi Manuale compilazione modello CD1 allegato alla Circolare n° 128/2002).

Art. 1, comma 2 – Accertamento dei requisiti

L’articolo 1, comma 2 del decreto legislativo in argomento definisce la competenza in merito all’accertamento dei requisiti richiesti per la figura dello IAP: “Le Regioni accertano ad ogni effetto il possesso dei requisiti di cui al comma 1” e aggiunge: “È fatta salva la facoltà dell’Istituto Nazionale della Previdenza Sociale (INPS) di svolgere, ai fini previdenziali, le verifiche ritenute necessarie ai sensi del decreto del Presidente della Repubblica 7 dicembre 2001 n° 476”.

Da quanto in premessa, si annota che il legislatore, in ottica di semplificazione, ha previsto che il possesso delle qualifica di IAP vale anche ai fini previdenziali, riservando all’INPS la facoltà di ulteriori verifiche nelle fasi del procedimento di iscrizione, variazione e cancellazione dei soggetti tenuti all’obbligo assicurativo, a norma del citato D.P.R. n° 476/2001 (Circolare n° 65/2002).

Il combinato disposto della norma tiene in considerazione le esigenze dell’Istituto di acquisire, oltre al titolo attestante la qualifica di IAP, attribuita dalla Regione, anche tutte le altre informazioni necessarie per l’inquadramento aziendale ai fini dell’imposizione contributiva.

A tale proposito si fa presente che è in corso di predisposizione un apposito modello (IAP-1) sulla falsariga della disposizioni richiamate nel citato D.P.R. n° 476/2001.

Art. 1, comma 3 – Attribuzione alle società della qualifica di IAP

Come è noto, superando le precedenti interpretazioni che limitavano il riconoscimento della qualifica di imprenditore agricolo, di cui all’art. 12 della Legge n° 153/75, alla sola persona fisica, la legge di orientamento 05.03.2001 n° 57 e le disposizioni di cui all’art. 10 del D. Lgs. n° 228/2001, avevano esteso tale riconoscimento anche alle persone giuridiche (società di persone e di capitali).

La norma novellata all’art. 1, comma 3, del D. Lgs. in esame, viene incontro alla necessità di favorire lo sviluppo delle forme societarie in agricoltura con positivi riflessi per le aziende sul versante della contribuzione obbligatoria dovuta agli Istituti Assicuratori.

Infatti, se da un lato la norma continua a richiedere che nello statuto della società sia previsto “quale oggetto sociale l’esercizio esclusivo delle attività agricole di cui all’art. 2135 c.c.”, nel merito prevede una sostanziale riduzione dei requisiti con riferimento alla presenza dei soggetti con qualifica di IAP nell’assetto societario.

L’estensione dello status di IAP alle società è, infatti, subordinata alla verifica dell’ulteriore requisito soggettivo che è rappresentato:

– “nel caso di società di persone qualora almeno un socio sia in possesso della qualifica di Imprenditore Agricolo Professionale. Per le società in accomandita la qualifica si riferisce ai soci accomandatari”;

– “nel caso di società cooperative, ivi comprese quelle di conduzione di aziende agricole, qualora almeno un quinto dei soci sia in possesso della qualifica di Imprenditore Agricolo Professionale”;

– “nel caso di società di capitali, quando almeno un amministratore sia in possesso della qualifica di Imprenditore Agricolo Professionale”.

Art. 2, commi 1 e 2 – Società agricola

Il primo comma dell’art. 2 prevede che: “la ragione sociale o la denominazione sociale delle società che hanno quale oggetto sociale l’esercizio esclusivo delle attività di cui all’articolo 2135 del codice civile deve contenere l’indicazione di società agricola” e al secondo comma recita: “le società costituite alla data di entrata in vigore del presente decreto, che abbiano i requisiti di cui al presente articolo, devono inserire nella ragione sociale o nella denominazione sociale l’indicazione di “società agricola” ed adeguare lo statuto, se redatto”. Considerato che il decreto in argomento è stato pubblicato nella G.U. del 22.04.2004 n° 94, tutte le società che hanno come oggetto esclusivo l’attività, di cui è cenno, devono inserire nella loro ragione sociale o denominazione la locuzione “società agricola” e, ove redatto, modificare in tal senso lo statuto. L’informazione potrà essere data alle Sedi dell’Istituto dalle aziende già iscritte in occasione della presentazione del primo modello DMAG UNICO relativo al trimestre successivo alla variazione dello statuto, aggiornando il quadro A “anagrafica azienda”. Per le nuove iscrizioni, la locuzione dovrà invece essere indicata nell’apposito quadro del modello di denuncia aziendale (DA).

Art. 2, comma 3 – Società di persone tra coltivatori diretti

Il 3° comma dell’articolo 2 del decreto legislativo in argomento colma una lacuna che era stata evidenziata al punto 3.1.2. della Circolare n° 29 del 13.02.2004, laddove, per carenza di normativa, non era consentita l’attribuzione del beneficio dell’esonero parziale della contribuzione ex lege n° 185/92 alle società di persone costituite tra soggetti iscritti alla gestione dei coltivatori diretti e soggetti che non rivestono tale qualifica. A tal proposito, nell’estendere anche alla società agricola di persone “qualora almeno la metà dei soci sia in possesso della qualifica di coltivatore diretto come risultante dall’iscrizione nella sezione speciale del registro della imprese di cui all’articolo 2188 e seguenti del codice civile” l’esercizio del diritto di prelazione o di riscatto, il legislatore riconosce, altresì, “le agevolazioni previdenziali ed assistenziali stabilite dalla normativa vigente a favore delle persone fisiche in possesso della qualifica di coltivatore diretto”.

Ne consegue che dall’entrata in vigore del D. Lgs. le società di persone tra coltivatori diretti che svolgono in modo esclusivo l’attività agricola e sempre che nell’ambito societario la metà dei soci sia in possesso della qualifica previdenziale, possono accedere ai benefici di cui alla Legge n° 185/92 come modificata dal D. Lgs. n° 102/2004.

Art. 3 – Imprenditoria agricola giovanile

La definizione del “giovane imprenditore agricolo” viene introdotta dal decreto legislativo, in attuazione del punto 1 della legge delega n° 38/2003, per qualificare, ai fini dell’applicazione della normativa statale in materia (fiscale e previdenziale) una serie di interventi per favorire l’insediamento e la permanenza nel settore dell’agricoltura dei giovani in età inferiore a quarant’anni. Considerato che la novità ha valore a decorrere dalla data di entrata in vigore del presente decreto legislativo, il riferimento all’applicazione della normativa statale, per il momento non determina effetti previdenziali. Pertanto rimangono confermate le disposizioni di cui all’art. 7, comma 8, della Legge n° 233/90 “misura dei contributi previdenziali dei coltivatori diretti, mezzadri e coloni” che, si ricorda, sono state estese agli imprenditori agricoli a titolo principale dall’art. 13 della citata legge.

Art. 5 – Attività agromeccanica

La Legge n° 38/2003 conteneva anche la delega “a definire e regolamentare l’attività agromeccanica” e l’art. 5 del D. Lgs. ne definisce modalità e contenuti. “È definita attività agromeccanica quella fornita a favore di terzi con mezzi meccanici per effettuare le operazioni colturali dirette alla cura ed allo sviluppo di un ciclo biologico o di una fase necessaria del ciclo stesso, la sistemazione e la manutenzione dei fondi agro-forestali, la manutenzione del verde, nonché tutte le operazioni successive alla raccolta dei prodotti per garantirne la messa in sicurezza”. Sono inoltre considerate attività agromeccaniche “le operazioni relative al conferimento dei prodotti agricoli ai centri di stoccaggio e all’industria di trasformazione quando eseguite dallo stesso soggetto che ne ha effettuato la raccolta”.

Da una prima analisi della norma si evince che la natura delle attività elencate nell’articolo in questione, esercitate da un imprenditore agricolo mediante l’utilizzazione prevalente di attrezzature o risorse dell’azienda normalmente impiegate nell’attività agricola esercitata, si configurano, ai fini previdenziali, quali attività agricole per “connessione” in presenza di tutti i requisiti soggettivi ed oggettivi richiesti dall’art. 2135 c.c.

Al riguardo, si richiamano le disposizioni impartite con Circolari n° 34/2002 e n° 186/2003.

Ne consegue che, nell’ipotesi in cui l’azienda eserciti una delle attività agromeccaniche definite dalla norma, al di fuori dei limiti sopra indicati, la stessa è inquadrabile ai fini previdenziali in altri settori, secondo le disposizioni impartite con Circolare 09.10.1998 n° 212.

Nicola Giovanni Grillo, nasce a San Calogero (CZ) il 23 giugno 1955, vive e lavora a Roma, dove ha conseguito la laurea in ingegneria chimica presso l’Università “La Sapienza” di Roma. Negli oltre vent’anni di attività ha maturato una profonda e vasta esperienza quale Consulente tecnico aziendale, con particolare specificità e riferimento alla prevenzione ed alla riduzione degli inevitabili impatti ed interazioni che ogni attività produttiva ed umana sempre ha nei confronti dell’ambiente che la circonda.

|

La corretta gestione dei rifiuti di origine agricola Normative vigenti, adempimenti ed obblighi, responsabilità Nicola Giovanni Grillo, Stefano Bernardi – Geva Edizioni – 2009 Nello svolgimento dell’attività agricola vengono prodotte, essenzialmente, due tipologie di rifiuti: quelli cosiddetti “domestici” e quelli che derivano dalle attività agricole vere e proprie… Acquista online >>> |